- Accueil

- >

- Météo des marchés

- >

- Météo des marchés – N°04-2022

Des banquiers centraux déstabilisés !

La Banque centrale américaine (Fed) et la Banque Centrale Européenne (BCE) semblent dépassées par la vigueur de l’inflation et sont contraintes de durcir leur politique monétaire plus rapidement que prévu.

Quelle vision macroéconomique ?

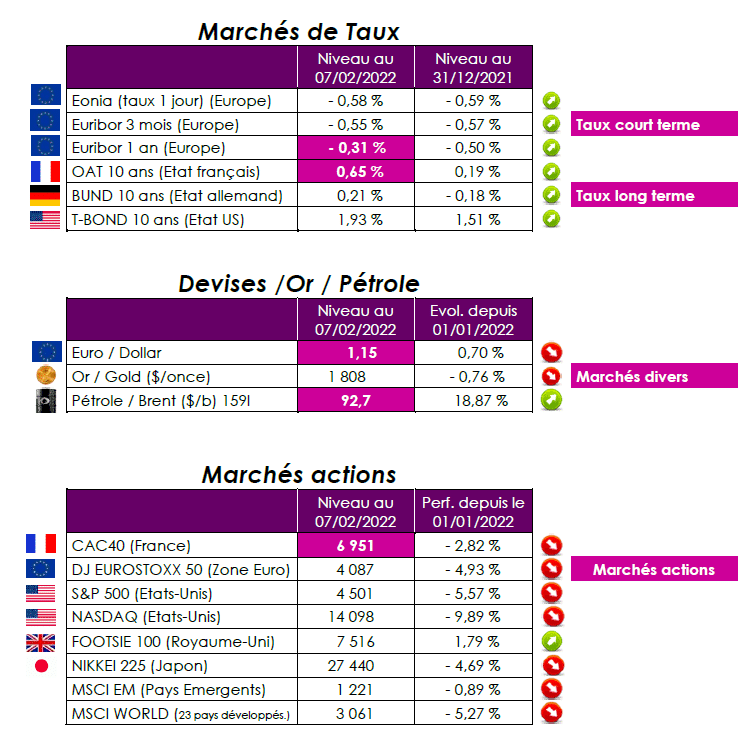

Christine Lagarde n’a pas répété lors de sa dernière conférence de presse, comme en décembre, qu’il n’y aurait probablement pas de hausse des taux cette année. En effet, une politique plus accommodante paraît aujourd’hui impossible ; un biais plus offensif est le seul changement envisageable. Compte tenu d’une inflation encore supérieure aux attentes pour le mois de janvier, à 5,1 %, un chiffre bien supérieur à l’objectif de 2 % fixé par la BCE et après 5 % en décembre pour la zone euro, la présidente de la BCE ne peut plus se permettre un ton aussi accommodant qu’en décembre dernier, lorsqu’elle excluait catégoriquement une hausse des taux en 2022. Les marchés à terme tablent désormais sur quatre hausses de 10 points de base des taux de dépôt cette année, soit 40 points de base d’augmentation, contre 25 points de base avant. Quant à la Réserve fédérale, elle devrait relever l’objectif des Fed funds près de 5 fois, de 25 points de base, avec un premier tour de vis dès le mois de mars. Il faut dire que l’inflation est moins forte en zone euro et, surtout, très liée à la hausse des prix de l’énergie et des denrées alimentaires. Et, contrairement aux autres pays, les salaires n’alimentent pas la spirale inflationniste. Malgré un taux de chômage historiquement bas les tensions salariales ne sont toujours pas apparues.

Quelle interprétation des marchés financiers ?

Les investisseurs devraient continuer à être très sélectifs à l’égard des valeurs de croissance. Plus de 40 % des actions du Nasdaq ont déjà perdu la moitié de leur valeur, voire davantage, par rapport à leur plus-haut historique. Seules les stars, les Gafam, résistent, et encore, pas toutes. Si Alphabet, Microsoft, Amazon et Apple ont excellé dans la présentation de leurs résultats trimestriels, Meta Platforms a perdu dernièrement, un quart de sa valeur, après l’annonce de la perte de 1 million d’utilisateurs quotidiens actifs sur trois mois sur son réseau social Facebook. Compte tenu des niveaux de valorisation de ces titres, la moindre déception coûte cher boursièrement. Par exemple, l’écart de valorisation entre Tesla et les autres constructeurs demeure abyssal. Le PER 2022 du groupe d’Elon Musk atteint encore 85 fois quand celui de Stellantis est de seulement 4 fois et que le ratio de Volkswagen s’élève péniblement à 6 fois.

La courbe des taux nous apprend également, depuis quelques séances, que le risque de ralentissement économique est à prendre aussi au sérieux. En effet, les taux d’intérêt américains à deux ans grimpent plus vite que ceux à dix ans, faisant redouter un début d’aplatissement de la courbe.

Point de vue d’Axyne Finance et comment agir ?

Le 1er février marque le début de l’année du Tigre, selon le calendrier lunaire chinois. Va-t-il apporter « force et bravoure » ? 2021 a été une année difficile pour l’empire du Milieu. Le début de l’année lunaire et les Jeux olympiques pourraient stimuler la consommation. Après un premier trimestre sans doute encore peu porteur, le reste de l’année 2022 pourrait être plus favorable. Les aides gouvernementales sélectives devraient favoriser la croissance. Par ailleurs, la dette publique est restée maîtrisée. Elle a même baissé de 7 % en 2021. Il est vrai qu’il n’y a pas eu, comme aux Etats-Unis ou en Europe, de vastes programmes de soutien et de relance. Par ailleurs, contrairement à la Réserve fédérale américaine, la Banque populaire de Chine pourrait continuer d’assouplir sa politique monétaire. L’orientation du Parti communiste vers une « prospérité commune » devrait profiter à une plus grande partie de la population. A plus long terme, l’objectif du gouvernement de détourner les flux de capitaux des secteurs traditionnels à faible croissance vers des secteurs plus dynamiques devrait favoriser les actions chinoises. En conséquence, il sera intéressant de s’orienter, à titre de diversification, vers cette zone d’investissement.

Toute notre équipe et nous-même restons bien évidemment à vos côtés, pour vous accompagner.

Eric BORIAS / Laurent CORNET