- Accueil

- >

- Météo des marchés

- >

- Météo des marchés – N°05-2022

Les marchés dans l’attentisme !

Les déclarations de Vladimir Poutine ont eu plus d’influence sur les marchés financiers que celles de Jerome Powell.

Quelle vision macroéconomique ?

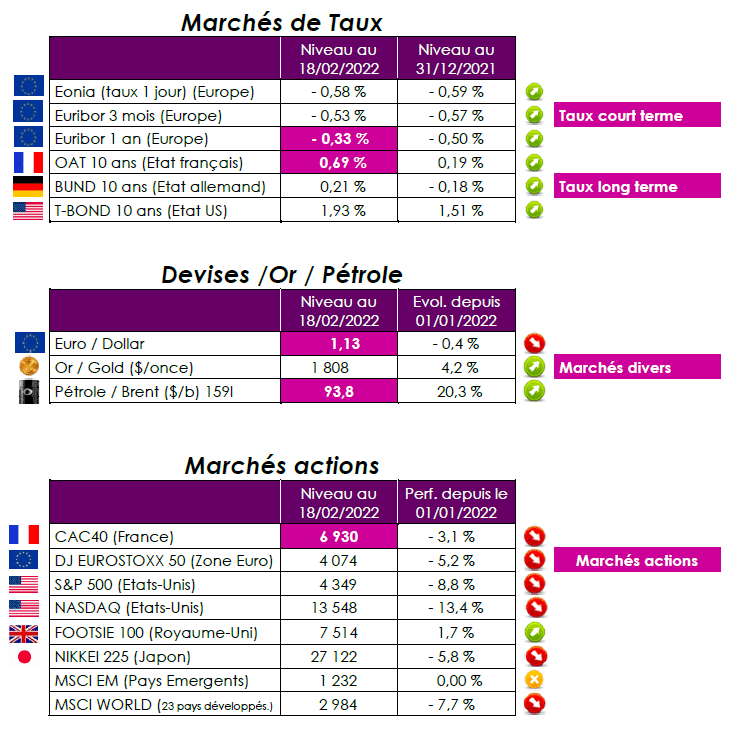

Les fluctuations des marchés financiers s’étaient ainsi calées sur les démonstrations militaires du maître du Kremlin, hostile aux intentions des Ukrainiens de rejoindre l’organisation politique et militaire de l’Otan, dirigée par les Etats-Unis. Le risque de guerre entretenait une volatilité importante sur les marchés financiers et tirait à la hausse les prix du pétrole. Les cours de l’or noir ont encore bondi de 20 % depuis le début de l’année (cf tableau ci-dessus), ce qui porte leur augmentation à 65 % sur deux ans. La hausse de l’énergie a d’ailleurs contribué à une inflation de 7,5 % en janvier aux Etats-Unis. En mars, la banque centrale américaine devrait donc enclencher sa première remontée de taux depuis décembre 2018. Mais la question de son ampleur, entre 25 et 50 points de base, n’est pas tranchée, ni le nombre de ces hausses, afin de freiner l’inflation sans casser la croissance économique aux Etats-Unis. Ces incertitudes participent également à la nervosité des investisseurs. Selon des estimations de marché, la probabilité d’une hausse de 50 points de base des taux des fonds fédéraux en mars serait de 93 %.

Dans la zone euro, l’inflation devrait atteindre 3,5 % en 2022. C’est, du moins, la prévision de la Commission européenne. Ce rythme élevé fera suite aux + 2,6 % enregistrés l’an passé, mais précédera un « petit » + 1,7 % en 2023. Voici la vision optimiste des prévisions. Mais personne n’est dupe, les aléas ont rarement été aussi élevés.

Quelle interprétation des marchés financiers ?

Les grandes entreprises du Cac 40 ont annoncé des bénéfices nets historiques au titre de 2021. Ce score spectaculaire, témoigne à la fois de l’effet de rattrapage du manque à gagner de 2020 et de la capacité de ces groupes à capter la croissance économique et à gérer leurs coûts. Sur la base des données déjà publiées, les sociétés du Cac 40 ont enregistré des hausses de 18 % en moyenne de leur chiffre d’affaires. Au niveau de la marge opérationnelle, la plupart des groupes ont progressé par rapport à 2020. Surtout, les deux tiers ont même amélioré leur rentabilité par rapport à 2019, avant les effets de la pandémie. Les analystes mettent à jour leurs données pour 2021, si bien que les prévisions agrégées ne cessent de croître. Le bénéfice par action estimé du Cac 40 est désormais attendu en rebond de 115 % par rapport à 2020 contre 106 % fin décembre 2021. Plus intéressant encore, les experts revoient aussi à la hausse leurs chiffres pour 2022, espérant désormais une progression de 9,5 % contre 7,6 % fin décembre.

Point de vue d’Axyne Finance et comment agir ?

La vigoureuse reprise mondiale de 2021 devrait se poursuivre cette année, mais la route restera semée d’embûches, prévient la Coface. Dans son dernier baromètre des risques pays et sectoriels présenté mi-février, l’expert en assurance-crédit reste d’un optimisme prudent. Le variant Omicron, qui vient de sévir fortement en Europe, a rappelé que le risque sanitaire était toujours présent. Les mesures drastiques employées par la Chine pour en limiter la propagation expliquent d’ailleurs en grande partie les perturbations sur les chaînes d’approvisionnement. Un constat qui l’a conduite à revoir à la baisse ses perspectives de croissance du PIB pour plusieurs pays d’Europe, ainsi que pour les Etats-Unis. Malgré la crise, les faillites sont restées à un très faible niveau dans beaucoup de pays, comme les Etats-Unis, l’Allemagne et la France, grâce aux mesures de soutien des gouvernements. Le nombre de défaillances d’entreprises devrait progressivement remonter en 2022. Les pays émergents seront, dans l’ensemble, fragilisés dans les prochains mois à la fois par la remontée des taux directeurs de la Réserve fédérale, qui provoque chez eux des fuites de capitaux, et par l’inflation énergétique et alimentaire, qui risque d’exacerber les pressions sociales. De fait, l’indice du risque de troubles sociaux mesuré par la Coface n’a jamais été aussi élevé. Dans ce contexte, nous poursuivons nos investissements progressifs tout en étant attentifs afin de saisir des opportunités de marchés.

Toute notre équipe et nous-même restons bien évidemment à vos côtés, pour vous accompagner.

Eric BORIAS / Laurent CORNET