- Accueil

- >

- Météo des marchés

- >

- Météo des marchés – N°07-2022

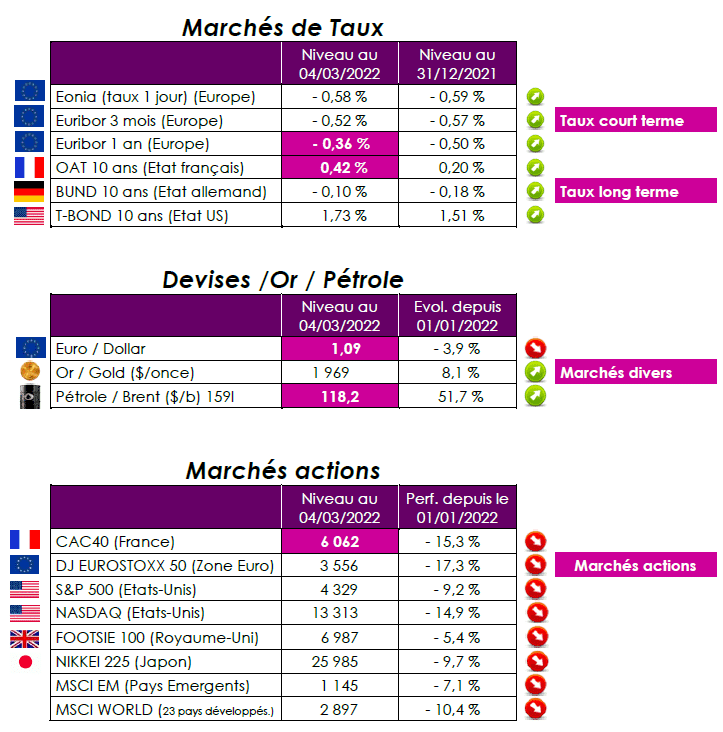

Les marchés financiers toujours sous pression !

La Bourse de Paris a connu sa pire semaine depuis mars 2020 et le début de la crise sanitaire. La volatilité atteint des sommets.

Quelle vision macroéconomique ?

Les conséquences économiques n’ont pas tardé à se faire sentir, avec l’effondrement du rouble et la flambée des matières premières. « Toute la question est de savoir combien de temps va durer la guerre et jusqu’où iront les prix du pétrole », résume David Chao, stratégiste chez Invesco. Avec 22 % de l’énergie européenne importée de Russie, un arrêt de l’approvisionnement aurait de lourdes implications. La proximité géographique de la zone euro la rend bien entendu plus vulnérable que les autres régions à la crise. Déjà aux prises avec une forte inflation depuis plusieurs mois, les grandes banques centrales vont désormais devoir aussi faire face à des pressions sur la croissance, avec le spectre d’une stagflation dans le pire cas de figure. Déjà aux prises avec un niveau d’inflation qui n’avait pas été atteint depuis des décennies, les grandes économies voient ce fléau prendre une nouvelle ampleur avec la guerre en Ukraine. Peu exposées dans leurs exportations au marché russe, les économies européennes vont souffrir de la flambée des prix du pétrole et du gaz naturel, entraînant une baisse du pouvoir d’achat. Le prix des matières premières a connu en une semaine sa plus grande envolée depuis les années 1970, avec des flambées concernant les hydrocarbures mais aussi le charbon, l’aluminium ou le blé. Les économistes sont à pied d’oeuvre pour mesurer l’impact de ces chocs sur la croissance mondiale. Pour Gilles Moëc, chef économiste chez Axa IM, la guerre réduirait d’un point de pourcentage environ la croissance en zone euro, région la plus touchée en raison de sa dépendance à l’énergie russe, d’ici fin 2023, dans l’hypothèse d’un prix du gaz à 125 € le MWh et du pétrole à 125 $ le baril. Une estimation qui pourrait prendre de l’ampleur, avec un dérapage des matières premières encore plus prononcé.

Quelle interprétation des marchés financiers ?

En Bourse, cette guerre dans l’est de l’Europe, aux portes de l’Union européenne, se traduit par une accélération de la baisse des marchés. Avec un recul de 10,2%, la semaine qui s’achève est la plus sombre pour le Cac 40 depuis celle du mois de mars 2020, quand l’indice avait plongé de près de 20 % à l’annonce du confinement d’une grande partie de la planète. La Bourse de Paris évolue désormais 18 % sous les records historiques touchés en janvier (cf notre Météo des Marchés 01-2022 du 4 janvier dernier « Les marchés financiers au zénith ! ». Cette escalade de la peur pousse les investisseurs à se délester des actifs risqués, comme les actions, et à se tourner vers les valeurs refuges, tels le dollar, le yen ou le franc suisse. Ils achètent aussi des emprunts d’Etat, ce qui fait baisser les rendements. La rotation sectorielle va bon train : après les valeurs de croissance, puis les value, place désormais aux défensives, dans tous les sens du terme, puisque le secteur de la défense a le vent en poupe depuis une semaine, ainsi que certaines pétrolières (non présentes en Russie).

Point de vue d’Axyne Finance et comment agir ?

La remarquable résistance des Ukrainiens implique un conflit long. Quant aux sanctions, elles n’auront pas seulement des répercussions sur la Russie. Les entreprises vont freiner leurs projets d’investissements et d’acquisitions. La croissance mondiale va ralentir, ce qui place les banquiers centraux dans une situation très délicate, compte tenu de l’inflation. Une accélération de la hausse des prix dans une économie peu dynamique a un nom : la stagflation. Dans les prochaines semaines, la volatilité devrait rester élevée.

Les tensions géopolitiques réveillent l’aversion au risque. Mais, cette fois, un paradoxe relevé par l’hebdomadaire financier américain Barron’s, les actifs à risque que représentent les marchés des pays émergents pourraient échapper à la règle. L’heure est à la sortie de crise du Covid-19 pour certains géants, au premier rang desquels la Chine. Le tout redonne de l’attrait aux émergents en termes de diversification.

Suite au décryptage du contexte, nous poursuivons notre prudence et nos stratégies d’investissement se concrétisent par des entrées programmées sur des fonds diversifiés/thématiques complétées par des entrées ponctuelles sur toute opportunité des marchés financiers.

Toute notre équipe et nous-même restons bien évidemment à vos côtés, pour vous accompagner.

Eric BORIAS / Laurent CORNET