- Accueil

- >

- Météo des marchés

- >

- Météo des marchés – N°36-2021

Octobre vert sur les marchés financiers !

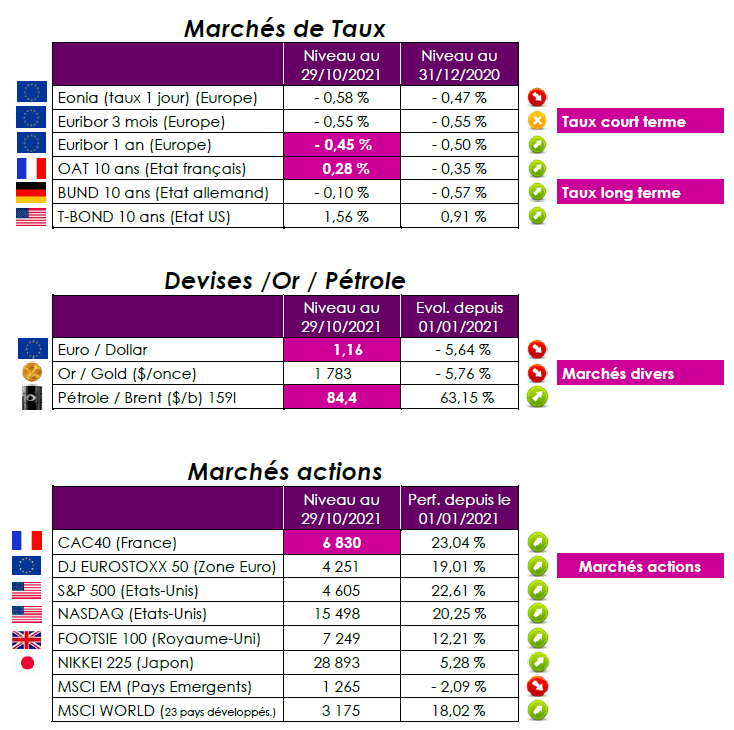

Un joli mois d’octobre qui s’est terminé par de nouveaux records pour les marchés américains et un Cac 40 remonté au-dessus des 6 800 points (+ 23%).

Quelle vision macroéconomique ?

Le déficit public de la zone euro a atteint 7,2 % en 2020 (6,9 % pour l’Union européenne), mais, surtout, le ratio de dette publique frôle respectivement 97,3 % et 90 % du PIB. Des records sont atteints en Grèce (206 %), en Italie (156 %), au Portugal (135 %), en Espagne (120 %), en France (115 %) et en Belgique (113 %). Les règles comme avoir un déficit public inférieur à 3 % du PIB ou une dette publique sous la barre des 60 % ont été mises entre parenthèses jusqu’à fin 2022. Et après ?

Jens Weidmann, le deuxième patron de la Bundesbank, la banque centrale allemande, à sa tête depuis dix ans, a quitté l’institution pour marquer sa désapprobation avec la politique menée. Il avait en effet été nommé à la suite du départ d’Axel Weber, lui aussi partisan de l’orthodoxie monétaire et à ce titre considéré comme un faucon. De nombreux observateurs de la scène économique et financière allemande parlent de dissensions au sujet de la politique monétaire avec ses collègues de la Banque centrale européenne (BCE). Sa vision était aux antipodes de la politique menée ces dernières années, axée sur la stimulation monétaire à tout prix malgré l’accélération récente de l’inflation. Cette inflation, qui provoque une hausse inquiétante des coûts de production, se traduit, sur le marché obligataire, par une augmentation des rendements. Celui de l’obligation d’Etat américaine à dix ans s’est élevée à 1,69 %.

Quelle interprétation des marchés financiers ?

En dépit des prix des matières premières, des difficultés à s’approvisionner ou à recruter des salariés, les publications trimestrielles de résultats des entreprises ont de nouveau réservé de bonnes surprises avec, souvent, des croissances de chiffre d’affaires plus fortes que prévu au troisième trimestre. De nombreux objectifs annuels ont donc été relevés, avec des réactions très enthousiastes sur les marchés financiers. Depuis février, et la publication des résultats de 2020, cette croissance anticipée des profits n’a cessé d’être revue à la hausse. De 53 % visés à l’époque, on est passé à 70 % fin juin, puis la barre des 100 % a été franchie mi-octobre. Bien sûr, une telle envolée n’est possible que parce que 2020 a été une année catastrophique, la crise sanitaire et les confinements ayant provoqué une chute de près de 40 % de ces résultats. Les bénéfices dégagés par les sociétés du Cac 40 devraient être 20 % plus importants que ceux de 2019, comme si l’année Covid était gommée. Les analystes financiers courent actuellement après les résultats des entreprises. Traditionnellement trop optimistes en début d’année, ces derniers ont péché, cette fois, par excès de prudence. Avec les pénuries de semi-conducteurs, de conteneurs … et la flambée des prix des matières premières, on redoutait un impact négatif sur l’activité et les marges des entreprises. Cela n’a pas été le cas.

Point de vue d’Axyne Finance et comment agir ?

Dans l’immédiat, tous ces éléments défavorables restent sous contrôle, et les entreprises ont été capables de les gérer. Il faut toutefois éviter de verser dans l’euphorie. Les analystes ne tablent, pour 2022, que sur une croissance de 6,9 % des profits. De plus, l’inflation, essentiellement circonscrite aux matières premières, industrielles ou énergétiques, au fret ou à certains composants, pourrait, dans un environnement de faible chômage et de pénurie de main d’oeuvre qualifiée, se diffuser dans les salaires. On commence à le constater aux Etats-Unis. L’inflation risquerait alors d’être plus difficile à maîtriser et rendrait plus délicate la tâche des banques centrales. La fête sur les marchés financiers pourrait se terminer dans quelques mois.

Toute notre équipe et nous-même restons bien évidemment à vos côtés, pour vous accompagner.

Eric BORIAS / Laurent CORNET