- Accueil

- >

- Météo des marchés

- >

- Météo des marchés – N°37-2021

Les marchés financiers ont chaussé leurs lunettes roses !

Vingt et un ans ! C’est le temps qu’il aura fallu au Cac 40 pour battre son record historique.

Quelle vision macroéconomique ?

Compte tenu du rétablissement de la première économie mondiale, la Fed, banque centrale américaine a annoncé mercredi soir la réduction de ses achats d’actifs (tapering), jusqu’ici de 120 milliards de dollars mensuels. Comme attendu par le consensus, le rythme des achats sera réduit de 15 milliards de dollars par mois (10 milliards pour les bons du Trésor et 5 milliards pour les titres hypothécaires). Ce montant est ferme pour novembre et décembre et devrait rester le même jusqu’en juin prochain, mais la Fed se dit prête à ajuster le rythme des achats si « des changements dans les perspectives économiques l’exigent ». Il faut dire que son double objectif – maintenir un taux d’inflation proche de 2 % et le plein emploi – rend sa mission particulièrement périlleuse. L’inflation américaine s’est envolée, à 4,4 % sur un an en septembre, bien au-delà de la zone de confort de 2 % de la Réserve fédérale. Mais cette dernière ne peut se permettre de durcir trop rapidement sa politique monétaire : le marché du travail ne semble pas encore remis de la crise. Dans ce contexte, le président de la Réserve fédérale, Jerome Powell, est resté plutôt évasif sur le calendrier du prochain resserrement monétaire.

Quelle interprétation des marchés financiers ?

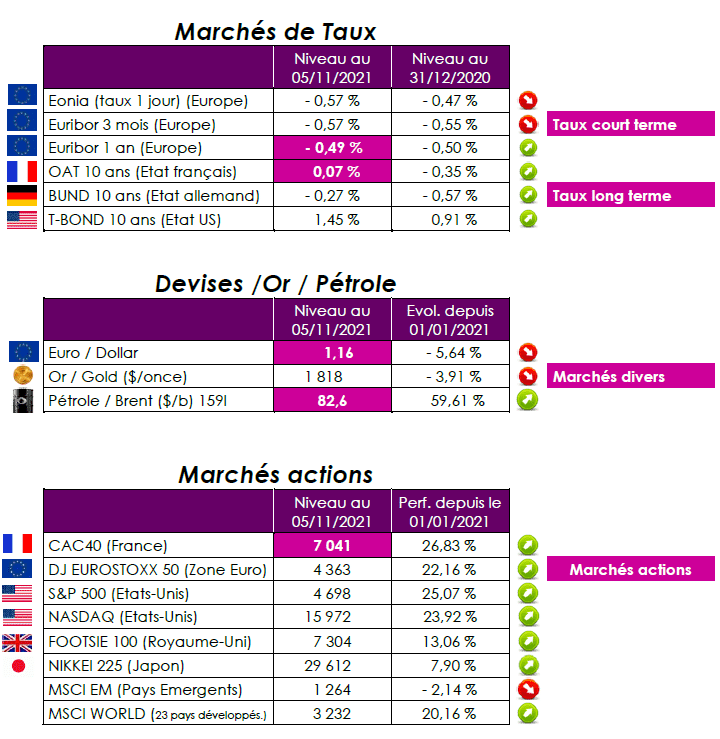

L’indice Cac 40, qui avait pour référence 1.000 points lors de sa création en 1987, se situe aujourd’hui 7 fois au-dessus de ce niveau. Depuis le 1er janvier 2021, il s’adjuge 26,8 %, devançant la plupart de ses homologues européens. Dividendes réinvestis, les records ont été battus depuis bien plus longtemps puisque le Cac 40 se situe 70 % au-dessus de son niveau d’il y a vingt ans. Malgré les pénuries, l’inflation et les goulots d’étranglement dans les chaînes de production, les marchés financiers n’ont eu d’yeux que pour les résultats des entreprises qui ont confirmé leur capacité à conserver de fortes marges bénéficiaires.

Point de vue d’Axyne Finance et comment agir ?

Après avoir atteint de nouveaux sommets, que peut-on attendre des marchés financiers ces prochaines semaines, voire ces prochains mois ?

La faiblesse des rendements obligataires continue de favoriser les actions, l’absence d’alternative aux actions reste la meilleure alliée du Cac 40 (effet TINA : « There is no alternative »). Des résultats supérieurs aux attentes au troisième trimestre, des politiques monétaires qui restent accommodantes et des perspectives bénéficiaires plutôt favorables en 2022 constituent des raisons d’être optimiste. Cependant, il existe naturellement des risques. Le principal concerne l’inflation. Cette résurgence de l’inflation des coûts et des matières premières pourrait peser sur les marges des entreprises. Autres facteurs d’incertitudes, les politiques monétaires vont devenir progressivement moins accommodantes. Les marchés financiers devraient donc être plus volatils. Enfin, le risque chinois et ses conséquences éventuelles est difficile à analyser.

Beaucoup de bonnes nouvelles sont dans les cours. Nous anticipons plutôt une certaine stabilisation, d’autant que les marchés financiers pourraient commencer à être plus anxieux à l’approche de 2022.

Toute notre équipe et nous-même restons bien évidemment à vos côtés, pour vous accompagner.

Eric BORIAS / Laurent CORNET