- Accueil

- >

- Météo des marchés

- >

- Météo des marchés – N°09-2023

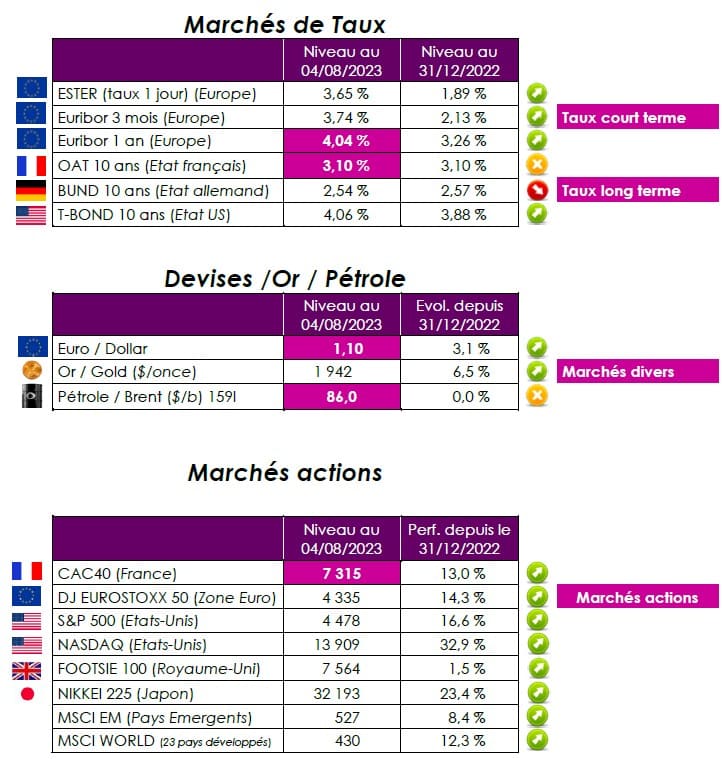

Fitch et les taux ont ralenti les marchés financiers !

Les marchés financiers ont mis un terme à leur ascension, stoppés par la dégradation de la note des Etats-Unis et par le retour des tensions sur les taux longs.

Quelle vision macroéconomique ?

Les indices d’activité (PMI en Europe et en Chine, ISM aux Etats-Unis) ont montré une dégradation de l’activité. Dans le secteur manufacturier (l’industrie), ils se sont enfoncés un peu plus dans la zone rouge en s’inscrivant nettement sous le seuil des 50 points, frontière entre expansion et contraction de l’activité. Dans les services, ces indices évoluent encore en zone de croissance, mais ils se rapprochent de cette barre des 50, particulièrement en Europe. Le scénario idéal d’une remontée des taux qui permettrait de juguler l’inflation, tout en évitant la récession (ou en en provoquant une très légère), est toujours plausible, mais, à chaque mauvaise nouvelle, il perd des points et fait craindre que les effets des durcissements monétaires, qui ont tardé à se faire sentir, ne se manifestent maintenant plus sévèrement que dans un scénario idéal d’atterrissage en douceur. Parallèlement, les taux longs se tendent. A 4,19 % dernièrement, le rendement des T-Bonds américains à 10 ans a atteint son plus haut niveau depuis octobre dernier. Ce coup de chaud sur les emprunts d’Etat a pour origine la dégradation de la note de la dette américaine (de AAA à AA+) par l’agence Fitch, l’une des trois grandes agences de notation, douze ans après que Standard & Poor’s a pris une décision similaire. Cette hausse des taux pourrait être défavorable en Bourse aux valeurs de croissance et aux sociétés endettées. Du côté de la Banque Centrale Européenne (BCE), le taux de dépôt vient d’être relevé à 3,75 %, niveau sans précédent pour la zone euro, et le taux à 10 ans des emprunts d’Etat français se situe à 3,05 %, soit le double d’il y a un an,

Quelle interprétation des marchés financiers ?

Pour l’instant, les marchés financiers sont sur une ligne de crête. Les publications de résultats semestriels qui viennent de s’achever illustrent aussi cette ligne de crête. Si les résultats sont globalement bons, avec des hausses de marges, des profits record et de nombreux relèvements d’objectifs, une analyse plus fine montre que, pour bon nombre de sociétés, la croissance est surtout venue d’un effet prix toujours très prononcé. Plusieurs d’entre elles ont même subi, en particulier au deuxième trimestre, des baisses de volumes, notamment aux Etats-Unis. Or, le second semestre ne bénéficiera plus autant de cette dynamique des prix. Il faudra donc que les volumes soient au rendez-vous.

Point de vue d’Axyne Finance et comment agir ?

Dans cet environnement économique et financier, nous conservons pour l’instant une position relativement prudente.

Pour le second semestre, et à titre de diversification et à horizon à moyen/long terme, nous étudierons les zones géographiques émergentes. En effet, que ce soit depuis le début de l’année, sur un an, sur trois ans ou sur cinq ans, les fonds d’actions émergentes sont à la traîne par rapport aux autres zones géographiques (américaines, européennes, …). La raison principale réside dans la très mauvaise tenue des actions chinoises, qui représentent 30 % de l’indice MSCI des pays émergents. Ces trois dernières années, les fonds d’actions chinoises ont perdu en moyenne 22 % ! Ils ont souffert de l’effondrement des valeurs technologiques, d’une part, et d’un contexte économique difficile, d’autre part. Mais toutes ces mauvaises nouvelles semblent à présent dans les cours, comme le souligne Jean-Marie Mercadal, directeur général de la société de gestion Syncicap AM. Cette faible valorisation concerne d’ailleurs l’ensemble des places émergentes, puisque le PER moyen de l’indice MSCI des actions de cette zone pour cette année n’est que de 12 fois, contre 17 fois pour celui des pays développés. Cette décote de 30 % est historiquement élevée. Conclusion : Après une période de sous-performance historiquement longue, on peut espérer une meilleure tenue des actions émergentes ces prochains mois et ces prochaines années.

Enfin, nous privilégions toujours, comme classe d’actifs, les fonds d’obligations datés, compte tenu de la hausse des taux (cf ci-dessus).

Toute notre équipe et nous-même restons bien évidemment à vos côtés, pour vous accompagner.

Eric BORIAS / Laurent CORNET