- Accueil

- >

- Météo des marchés

- >

- Météo des marchés – N°14-2022

Le yoyo des marchés financiers reflète les incertitudes !

Les indices boursiers restent erratiques, preuve que les investisseurs manquent de visibilité.

La croissance est menacée par les futures hausses des taux pour juguler l’inflation.

Quelle vision macroéconomique ?

Les banques centrales ne peuvent plus tergiverser. L’inflation américaine est toujours aussi forte. A l’inverse, le recul est loin d’être une évidence. Certains économistes tablent plutôt sur un palier à haut niveau pour les prochains mois. Aux Etats-Unis, la Réserve fédérale est condamnée à poursuivre ses durcissements monétaires, voire à les accélérer. Son président, Jerome Powell, a conforté le sentiment de deux prochaines et successives hausses de taux directeurs de 50 points de base chacune. Mais certains experts estiment qu’un geste de 100 points de base ne peut être totalement exclu. Cela serait un coup dur pour les investisseurs, car un tel durcissement monétaire n’est pas le consensus des experts. Cette hypothèse soutient la valeur du billet vert, tout particulièrement par rapport à l’euro. Celui-ci a touché un plus-bas de près de vingt ans ! La parité avec le dollar n’est plus très loin. La monnaie européenne a fléchi de plus de 8 % depuis le début de l’année (à 1,024 $), ce qui renforce les prix des matières premières en euros. La Banque centrale européenne ne peut que réagir, car ses membres n’apprécient guère les fortes variations de sa devise. Elle devrait procéder dès cet été à sa première hausse de taux directeurs. Une deuxième aurait lieu à l’automne. Une certitude, d’ici à la fin de l’année, la période de taux d’intérêt négatifs, à court et long termes, sera bien révolue. Autre crainte des économistes, la stagflation. Cette combinaison de faible croissance et de forte inflation complique la vie des banquiers centraux : augmenter les taux directeurs pour contenir les pressions inflationnistes peut renforcer la contraction de l’activité économique.

Quelle interprétation des marchés financiers ?

Les risques qui entourent les prévisions sont loin d’être négligeables, prévient l’Insee. Et d’énumérer : « regain des tensions sur les prix de l’énergie et accentuation de celles sur l’approvisionnement en lien avec les développements géopolitiques, paralysie de l’économie chinoise, compte tenu de la stratégie zéro Covid et des difficultés du secteur immobilier, durcissement des politiques monétaires, notamment aux Etats-Unis ». Conséquence de la guerre en Ukraine et des confinements massifs en Chine, 65 % des chefs d’entreprises dans l’industrie jugent désormais que cette problématique a pesé sur leur activité. Résultat, 49 % d’entre eux déclarent avoir augmenté leurs prix de vente en avril.

Ces dernières semaines, les places financières ont subi une nouvelle phase de baisse, qui a ramené le Cac 40 à proximité de son plus-bas annuel de début mars. Jusqu’où pourrait aller le recul ? Le constat de plusieurs gérants d’OPCVM est plutôt rassurant, puisqu’une majorité envisage un point bas à proximité des 6.000 points, voire à 5.750 points dans le pire des cas. Seul un dérapage en Ukraine ou une inflation plus élevée que prévu pourrait entraîner une baisse plus importante, aux alentours de 5.500 points, selon Cyril Charlot, gérant de Sycomore AM.

Au niveau actuel, nous ne sommes qu’à 13 % de ce support et nous avons reculé de 13 % par rapport au record de début d’année. Face à l’abondance de liquidités, les investisseurs n’avaient alors d’autre choix que d’acheter des actifs jugés risqués, et notamment des actions. Les mouvements sur les taux peuvent amener à douter de la puissance de l’effet « TINA » (« There Is No Alternative »). Les obligations redeviennent compétitives. Plus que les actions, ce sont les cryptomonnaies qui sont les grandes perdantes de la hausse des taux des obligations. La valeur du bitcoin avait prospéré dans un environnement d’argent gratuit qui pouvait jeter le doute sur la valeur de l’euro, du dollar et d’autres devises.

Point de vue d’Axyne Finance et comment agir ?

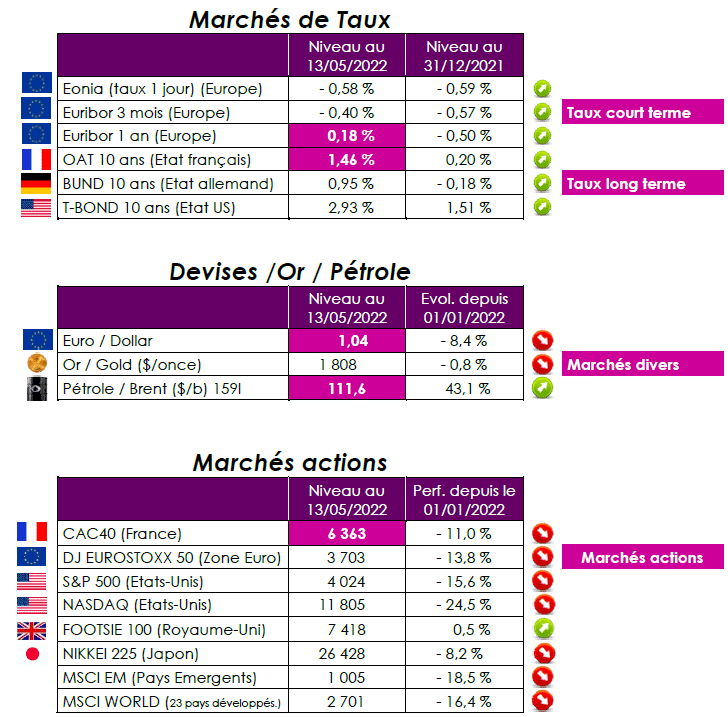

L’argent n’est plus gratuit. Les taux d’intérêt grimpent fortement depuis plusieurs semaines après une longue période de rendement proche de zéro, voire négatif. Les taux à 10 ans de l’emprunt d’Etat américain et français sont ainsi passés en l’espace d’un an respectivement de 1,7 % et 0,25 % à 2,93 % et 1,45 %. Le Bund allemand est sorti du rouge (– 0,13 %) pour atteindre 0,94 % (cf tableau ci-dessus).

Dans ce contexte de marchés incertains, nous ne devons pas oublier que les baisses et les rebonds peuvent être assez violents. En bref, il est important de ne pas être pris à contre-pied par ces variations, donc attention aux « portes de saloon », c’est-à-dire ne pas désinvestir massivement avant un rebond ou l’inverse. Nous attendons fréquemment que la « poussière retombe » sur les marchés et nous privilégions les entrées ponctuelles et/ou progressives.

Toute notre équipe et nous-même restons bien évidemment à vos côtés, pour vous accompagner.

Eric BORIAS / Laurent CORNET