- Accueil

- >

- Météo des marchés

- >

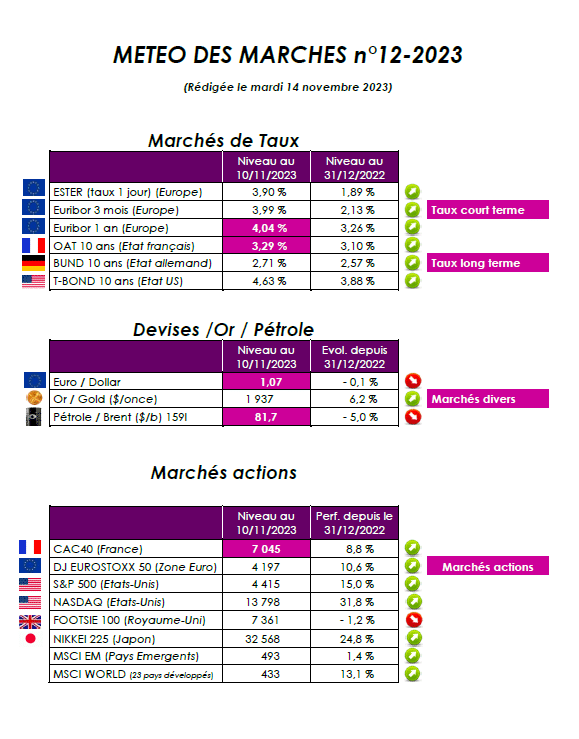

- Météo des marchés – N°12-2023

Des marchés financiers en stock-picking !

L’année 2023 devrait rester un cru particulier. Historiquement, ce sont des thématiques ou des secteurs qui sont clairement favorisés au détriment d’autres, sanctionnés. Cette année il était plus judicieux de privilégier le choix des valeurs plutôt qu’une approche sectorielle.

Quelle vision macroéconomique ?

Les incertitudes géopolitiques demeurent, mais les marchés s’en accommodent. Surtout, ils anticipent que les banques centrales ont achevé leur mouvement de resserrement des taux d’intérêt et intègrent que ces derniers resteront élevés un certain temps. En Europe, l’attention des investisseurs a été attirée par l’évolution de l’inflation.

La BCE achève ses relèvements mais surveille avec attention la dérive des anticipations d’inflation. La difficulté pour l’institution monétaire réside surtout dans l’existence de fortes divergences nationales au sein de la zone euro. Le très fort rebond des anticipations en Espagne et le maintien d’un niveau élevé en Italie compliquent la mise en oeuvre de la politique monétaire.

Quelle interprétation des marchés financiers ?

Les sociétés, à 75 %, ont publié des performances au troisième trimestre conformes ou supérieures aux attentes. Une performance, au regard du ralentissement économique en Europe et de la reprise avortée en Chine. Aujourd’hui, les investisseurs tentent de savoir si les banques centrales vont finir par vaincre l’inflation et si les entreprises parviennent à garder un bon rythme de croissance. Dans ce contexte, les investisseurs évitent d’ajouter à l’incertitude macroéconomique de l’incertitude au niveau des entreprises. Ils cherchent des titres sûrs et sanctionnent brutalement tout signe de ralentissement de l’activité. Ils prennent progressivement conscience que les taux resteront élevés de longs mois encore, alors qu’ils envisageaient, il y a encore quelques mois, un desserrement de la politique monétaire des banques centrales dès la fin de l’année. Le consommateur américain, et dans une moindre mesure, européen, résiste, mais jusqu’à quand ?

Point de vue d’Axyne Finance et comment agir ?

Dans cet environnement économique et financier, nous conservons toujours une position relativement prudente et sélective.

Depuis 2018, les fonds de valeurs moyennes françaises ont beaucoup déçu, avec cinq années de sous-performance sur six par rapport aux OPCVM d’actions françaises. Alors que d’ordinaire la valorisation de l’indice Cac Mid & Small bénéficiait d’une surcote de 10 % par rapport à celle du Cac 40 en raison d’une croissance bénéficiaire plus élevée, une décote de plus de 10 % est actuellement constatée. « La valorisation relative des petites et moyennes valeurs a rarement été aussi attractive », analyse Harry Wolhandler, gérant de MAM Small Caps. Même s’il est impossible de savoir si le point bas a été atteint en raison du manque de visibilité actuel, il est certain que les cours actuels sont très attractifs pour le moyen terme. Toutefois, dans ce contexte, la plus grande sélectivité s’impose sur les petites et moyennes valeurs. D’autant que les marchés font preuve d’une grande nervosité, et sanctionnent sévèrement toutes les valeurs ne délivrant pas les résultats escomptés.

Conclusion ? Dans l’incertitude, nous préconisons des achats progressifs. Par exemple, un quart de la position souhaitée chaque mois sur les quatre prochains mois pour profiter du prochain rebond des fonds de valeurs moyennes. Quant au Cac 40, il devrait continuer d’osciller autour de 7000 points jusqu’à la fin de l’année.

Eric BORIAS / Laurent CORNET