- Accueil

- >

- Météo des marchés

- >

- Météo des marchés – N°18-2022

Les marchés financiers en « bear market » !

Cette peur d’un « bear market » conduit toute la communauté financière à broyer du noir, aussi bien les économistes que les investisseurs en actions et en obligations, les institutionnels que les particuliers.

Quelle vision macroéconomique ?

Le président de la Réserve fédérale américaine a donc prononcé le mot maudit, celui que tout le monde refuse d’entendre, surtout aux Etats- Unis : « récession ». Jerome Powell a pourtant évoqué ce scénario. A choisir entre deux maux, la Fed préfère, sans le dire explicitement, une économie en récession qu’une inflation qui persiste. Le dernier chiffre de l’inflation aux Etats-Unis publié, a déjoué les anticipations en s’élevant à 8,6 % sur un an pour le mois de mai, un plus-haut depuis quatre décennies. « Ce chiffre est fortement alimentés par l’inflation des matières premières et les prix à la pompe, contre laquelle la Fed ne peut absolument rien », note Thomas Costerg, économiste chez Pictet WM. Il redoute, avec bien d’autres, que cette agressivité de la Réserve fédérale (Fed) ne renforce dangereusement le risque de récession aux Etats-Unis. Le resserrement monétaire brutal aux Etats-Unis peut rapidement plonger le monde en récession. La Réserve fédérale a commencé à revoir à la baisse ses prévisions économiques, tablant désormais sur une hausse de seulement 1,7 % du PIB américain cette année, contre 2,8 % espéré en mars dernier. Elle a aussi prévenu que la croissance resterait faible en 2023. « Par ailleurs, il faut au moins un an pour que le levier monétaire ait une portée sur l’inflation », ajoute Thomas Costerg, qui estime beaucoup trop optimistes les nouvelles prévisions de croissance de la Fed, avec une hausse du PIB de 1,7 % cette année.

En Europe, la situation est également délicate. La conjoncture faiblit. En France, l’Insee veut croire à une croissance de 2,3 % sur l’ensemble de 2022 (cela correspond à + 0,2 % au deuxième trimestre et à 0,3 % aux deux trimestres suivants), malgré une baisse du pouvoir d’achat des Français de 1 %. L’inflation annuelle atteindra 6,8 % en fin d’année.

En attendant, les dernières statistiques accréditent le scénario d’un ralentissement, qu’il s’agisse du climat des affaires en Allemagne, de la confiance des ménages américains ou des enquêtes PMI de part et d’autre de l’Atlantique.

Quelle interprétation des marchés financiers ?

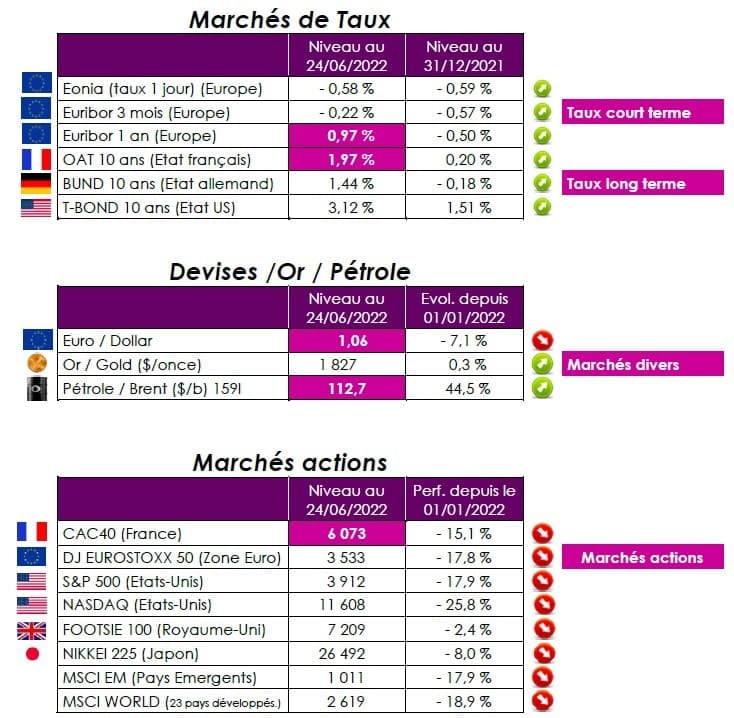

Le Cac 40 a perdu 15 % depuis le début de l’année (cf tableau ci-dessus), voire près de 18 % par rapport au plus-haut de janvier, faisant craindre l’entrée de la Bourse de Paris dans un marché baissier dont on ne sort pas facilement. Depuis le début de l’année, le prix des actions fond. Le ratio de valorisation du Cac 40, qui atteignait, début janvier, 16,3 fois les bénéfices 2022 estimés, a été ramené à 11,3 fois. Le marché paie moins cher les entreprises compte tenu de l’augmentation des incertitudes. La liste des risques s’est en effet allongée depuis quelques mois : géopolitique d’abord, avec la guerre en Ukraine, inflationniste ensuite, avec la hausse des prix, qui semble hors de contrôle, et enfin récessif, sous la pression des taux d’intérêt, qui grimpent, eux aussi. Surtout, la confiance n’est plus là. Petits ou grands investisseurs, tous s’inquiètent de la tournure prise par les événements. Dans ces conditions, les anticipations de croissance économique et de profits pour 2022 sont trop élevées et devront probablement être révisées à la baisse. En outre, les investisseurs s’inquiètent de la hausse ininterrompue des taux longs américains à dix ans qui franchissent des niveaux inquiétants au-dessus de 3,40 % (cf tableau ci-dessus). Le rendement de la dette italienne à dix ans avait atteint 4,2 %, un plus-haut depuis début 2014, et un niveau supérieur de 250 points de base à celui de la dette allemande de la même échéance. De quoi faire ressurgir le spectre de la crise des dettes souveraines qui avait sévi il y a dix ans.

Point de vue d’Axyne Finance et comment agir ?

Dans ce contexte, les marchés commencent à s’inquiéter du fait que les prévisions de bénéfices des sociétés cotées établies par les analystes ne soient à leur tour revues à la baisse. Mais quel message vont-elles délivrer pour le second semestre ? Des révisions en baisse sont à venir. Avec la hausse des taux d’intérêt et des profit warnings, on peut avoir un été compliqué. Le Cac 40 pourrait descendre jusque vers 5.500 points (cf notre Météo de n° 2 marchés n° 02-2022 du 18 janvier avec un Cac 40 à 7140 points).

Même les actifs numériques sont en pleine tempête. Depuis plusieurs semaines les propriétaires de jetons numériques ont le sentiment d’avoir touché le fond, mais les jours se suivent et se ressemblent : le bitcoin perd près de 70 % depuis son record du 10 novembre 2021, date à laquelle il avait atteint 69.000 $. Il est tombé dernièrement à 20.075 $, au plus bas. Craig Erlam, analyste marché, souligne que « Les 20.000 dollars semblent soudainement très vulnérables, écrit-il. Le pire est peut-être encore à venir ! ». Le bitcoin avait déjà perdu 80 % de sa valeur après la bulle de 2017- 2018. Les fluctuations spectaculaires qu’il connaît sur un an ne sont pas inhabituelles.

Toute notre équipe et nous-même restons bien évidemment à vos côtés, pour vous accompagner.

Eric BORIAS / Laurent CORNET