- Accueil

- >

- Météo des marchés

- >

- Météo des marchés – N°22-2022

Inflation et taux encore et toujours !

La flambée des prix en Europe et aux Etats-Unis reste un sujet d’inquiétude majeure.

Quelle vision macroéconomique ?

Les ménages et les entreprises sont partis pour vivre, comme il y a plus de quarante ans, avec une inflation élevée et nettement moins « transitoire » qu’initialement estimé par les banques centrales. Les statistiques affolent : le Royaume-Uni a annoncé dernièrement que la hausse de ses prix à la consommation avait franchi en juillet le cap des 10 % en rythme annuel, puis la zone euro a confirmé jeudi une inflation frôlant 9 %. « Les entreprises ont bénéficié depuis trente ans d’un environnement très propice à leurs marges, grâce à la mondialisation, à la baisse des taux d’intérêt et des taux d’imposition », rappelait Catherine Garrigues, responsable de gestion Actions chez Allianz GI.

Les conditions économiques en Chine se dégradent. Le rebond lié au déconfinement de Shanghai n’a été qu’un feu de paille. Depuis, les indicateurs faiblissent, notamment la confiance des consommateurs. Le secteur immobilier est également en souffrance. La baisse des prix immobiliers n’est jamais bon signe. La banque centrale chinoise a, en effet, abaissé de 10 points de base ses taux directeurs. Cet assouplissement monétaire sera insuffisant à relancer l’économie.

Quelle interprétation des marchés financiers ?

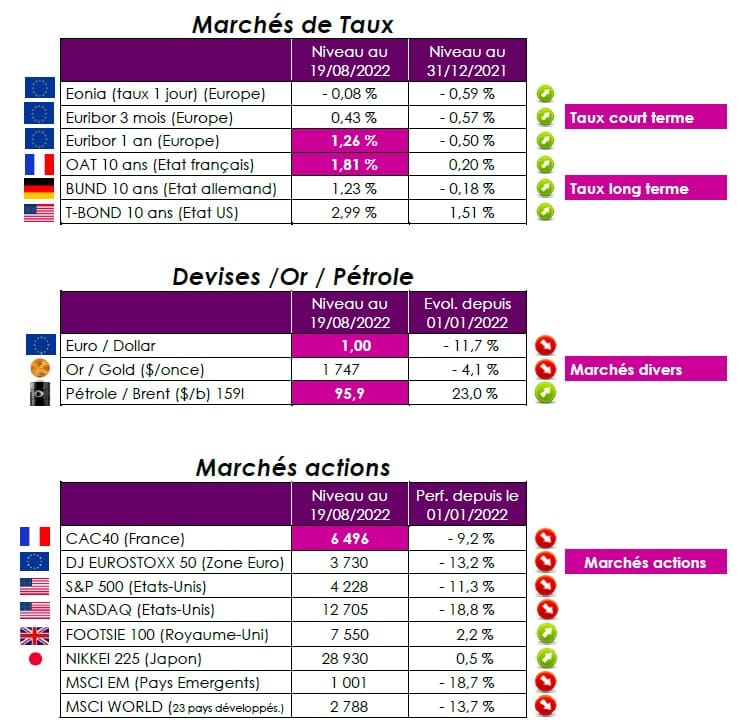

Un mois avant la publication des résultats semestriels des grands groupes européens et américains, nous redoutions une dégradation des comptes au deuxième trimestre dans un contexte de ralentissement de la croissance mondiale et d’emballement des coûts. Mais, globalement, ce sont de bonnes surprises qui ont été au rendez-vous. L’appréciation du dollar (cf tableau ci-dessus) a certes boosté les groupes européens présents outre-Atlantique, voire compensé en partie la hausse des coûts. Surtout, les entreprises ont pu passer des augmentations de prix. Même dans un secteur, celui de la distribution alimentaire, où les négociations tarifaires sont âpres entre fournisseurs et grandes enseignes, les premiers ont obtenu des relèvements de tarifs importants. « Combien de temps peut-on se permettre d’augmenter ses prix ? », s’interrogeait encore Catherine Garrigues. Avant l’été, Gérard Moulin, gérant du fonds Amplegest Pricing Power, était allé dans le même sens, devant un parterre d’investisseurs, pour les exhorter à privilégier les sociétés au « pricing power durable ». C’est que tous les secteurs, voire toutes les entreprises au sein d’un secteur, ne jouissent pas de la même capacité à rehausser leurs prix dans la durée, sans perdre en route des clients et des consommateurs au pouvoir d’achat modeste, rincés par leur plein d’essence.

Point de vue d’Axyne Finance et comment agir ?

Le Cac 40 a vécu un bel été : après avoir plongé de 17,2 % au premier semestre, le Cac 40 a regagné 10 % sur juillet-août (cf tableau ci-dessus). Les investisseurs ont repris confiance, mais sans s’emballer : « La Fed aura besoin de voir des signes plus larges de relâchement des pressions inflationnistes pour desserrer le frein en fin d’année », a commenté Craig Erlam, analyste. Les investisseurs les plus optimistes se sont mis à rêver d’une Fed plus conciliante et moins agressive dans ses durcissements monétaires. Prudence, l’heure n’est pas au renoncement pour la banque centrale américaine. Au contraire, elle devrait poursuivre sa lutte contre l’inflation. Pas d’emballement, toutefois, la présidente de la Réserve fédérale de San Francisco, Mary Daly, a jugé qu’il ne fallait « pas crier victoire trop vite sur l’inflation ».

Dans cet environnement, nous restons donc très vigilants sur les marchés financiers pour les semaines à venir.

Toute notre équipe et nous-même restons bien évidemment à vos côtés, pour vous accompagner.

Eric BORIAS / Laurent CORNET