- Accueil

- >

- Météo des marchés

- >

- Météo des marchés – N°25-2022

Les marchés financiers en « bear market » !

Les statistiques traduisent inexorablement le ralentissement économique mondial.

Quelle vision macroéconomique ?

L’Organisation de Coopération et de Développement Economiques (OCDE) vient de remettre à jour ses prévisions, confirmant la dégradation de l’activité économique. A ce stade, il est attendu pour 2023 une récession en Allemagne, une croissance nulle au Royaume-Uni et seulement symbolique aux Etats-Unis et en France. L’institution a largement revu à la baisse, à l’occasion de son rapport intérimaire de septembre, ses estimations de croissance mondiale pour cette année et pour 2023. Celle-ci devrait être de 3 % cette année, soit moitié moins qu’en 2021, et de 2,2 % l’année prochaine.

Principal facteur de cette dégradation ? Les politiques monétaires restrictives menées tambour battant par les banques centrales pour combattre une inflation galopante. Les difficultés de la Chine, aux prises à la fois avec les restrictions de sa politique zéro Covid et la crise immobilière, qui pèsent sur la croissance mondiale. Au lieu des 5,5 % de hausse du PIB attendue, l’empire du Milieu ne devrait enregistrer que 3,2 % cette année. Les Etats-Unis paient cette année le plus lourd tribut à ces révisions et devraient, pour leur part, enregistrer une croissance de 1,5 %, au lieu des 2,5 % auparavant anticipés, avant de ralentir encore un peu plus à 0,5 % en 2023. La situation n’est guère plus réjouissante de ce côté de l’Atlantique. La zone euro va probablement frôler la récession en 2023, avec une croissance de 0,3 % seulement. La Banque de France a publié récemment ses prévisions pour 2023. Et, fait inhabituel, l’institution monétaire a publié une fourchette de taux de croissance au lieu d’un chiffre moyen. Cette fourchette va de – 0,5 % à + 0,8 %. L’écart entre les deux bornes est important, preuve de la forte incertitude. L’inflation dans la zone euro n’en finit pas d’augmenter. Elle s’est, en effet, établie à 10 % en septembre (en glissement annuel), après 9,1 % en août. Hors énergie, la hausse annuelle des prix est de 6,4 %. Nous sommes confrontés à un scénario de récession-inflation.

Quelle interprétation des marchés financiers ?

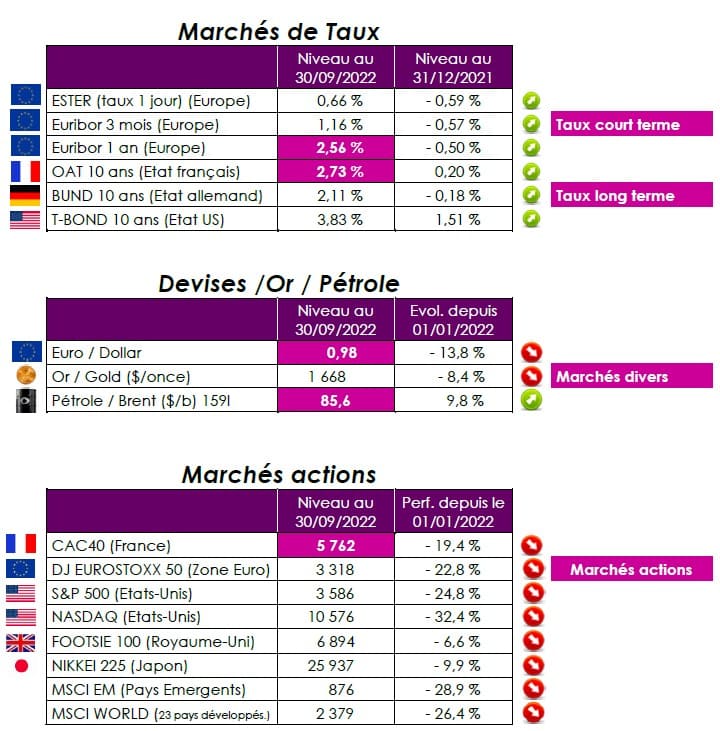

Toutes les classes d’actifs souffrent sur les marchés financiers. L’indice Dow Jones est en baisse de 17 % depuis le début de l’année, tandis que le Nasdaq affiche un repli de près de 30 % (cf tableau ci-dessus). Le prix des obligations continue par ailleurs de s’enfoncer avec la hausse des rendements. Le taux souverain américain à 2 ans, le plus sensible à la politique monétaire, a dépassé 4,13 % après la réunion de la Fed, tandis que le taux à 30 ans a progressé à 3,67 %. L’inversion de la courbe des taux, avec des rendements courts supérieurs aux longs, est un signe précurseur de récession.

Depuis le début de l’année, les marchés obligataires n’ont pas été plus à la fête que les actions. Ainsi, quasiment toutes les catégories de fonds spécialisés sont en berne, selon les statistiques : – 5,9 % pour les fonds d’obligations internationales indexées sur l’inflation, – 12,9 % pour les emprunts d’Etat de la zone euro, et – 15,1 % pour les convertibles européennes. Pour les actions, l’environnement macroéconomique se détériore rapidement, mais les entreprises tiennent bon pour l’instant. Les résultats du premier semestre ont atteint des niveaux record, et les publications du troisième trimestre devraient être correctes, car la consommation est restée dynamique pendant les vacances d’été. Mais les comptes du quatrième trimestre devraient commencer à porter les stigmates du ralentissement.

Point de vue d’Axyne Finance et comment agir ?

C’est pourquoi, dans ce contexte, nous ne conseillons pas de se précipiter aujourd’hui sur les fonds obligataires. Mais de les surveiller attentivement car le moment devrait être plus propice en fin d’année ou début 2023, surtout pour les obligations de la zone euro. Cette déconfiture s’explique bien sûr par la remontée des taux d’intérêt initiée par les banques centrales à la suite de l’envolée du taux d’inflation. Si ce mouvement est bien entamé aux Etats-Unis, il n’en est qu’à ses débuts dans la zone euro. « La BCE va certainement maintenir son cycle agressif de relèvement des taux jusqu’à la fin de 2022, mais elle changera alors de cap en constatant que l’économie s’en ressent trop durement », anticipe BlackRock Investment Institute. Les marchés financiers ont généralement en tête, que le point bas des indices boursiers est atteint entre trois et sept mois après l’entrée en récession. C’est ce qu’il ressort des statistiques depuis la Seconde Guerre mondiale. Quant au Cac40, il pourrait aller tester les 5.100 points, mais la baisse ne devrait pas s’effectuer en ligne droite. Un rebond technique est probable à court terme.

Toute notre équipe et nous-même restons bien évidemment à vos côtés, pour vous accompagner.

Eric BORIAS / Laurent CORNET