- Accueil

- >

- Météo des marchés

- >

- Météo des marchés – N°29-2022

Un rally de fin d’année avant l’heure !

L’hypothèse d’une modération du rythme et de l’ampleur du cycle de resserrement monétaire a initié cette envolée qui a pris un air de rally de fin d’année.

Quelle vision macroéconomique ?

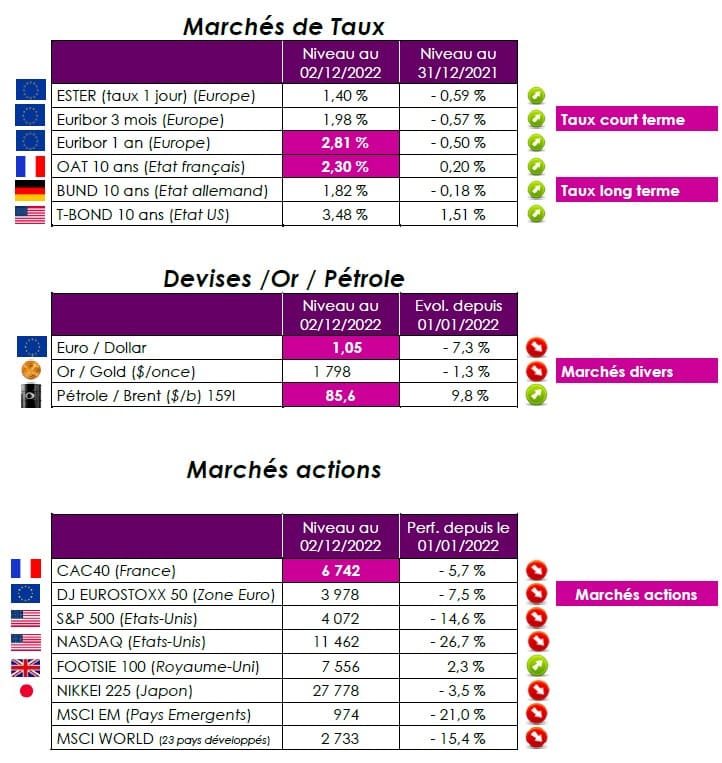

Les banques centrales européennes et américaine vont bientôt réunir leur comité de politique monétaire. L’interrogation des marchés porte sur leur prochain tour de vis : 50 ou 75 points de base de hausse des taux ? Les chiffres d’inflation publiés dernièrement pour la zone euro font pencher pour la première hypothèse. Certes, elle reste élevée à + 10 % en novembre. Toutefois, ce chiffre montre une inflexion après le pic de 10,6 % du mois précédent. La contribution de l’énergie à l’inflation est plus faible et celles des services et des biens industriels marquent le pas. Autre signal militant pour une politique plus mesurée, l’indice PMI manufacturier de la zone euro (à 47,1 points en novembre) reste dans la zone de contraction de l’activité (inférieure à 50 points). En outre, « les taux d’inflation de la production et des nouvelles commandes se replient par rapport aux plus-hauts de presque deux ans et demi enregistrés en octobre », peut-on lire dans le communiqué de S&P Global qui publie cet indice. « Le moment de ralentir le rythme des hausses de taux pourrait intervenir dès la réunion de décembre », a déclaré le patron de la Fed, tout en signalant qu’une politique monétaire « restrictive » resterait de mise « pendant un certain temps ». Le président de la Fed a néanmoins ajouté que le “taux terminal” sera probablement “un peu plus élevé” que les 4,6 % indiqués dans les projections de septembre. « 5 % donc », souligne John Plassard, conseiller en placements.

Quelle interprétation des marchés financiers ?

Depuis le point bas du 13 octobre, le Cac 40 a repris 18 %, et l’indice S&P 500, 16 %. La Bourse a magnifiquement anticipé la décélération du rythme de l’inflation (cf ci-dessus). Nous sommes passés depuis fin septembre d’un marché survendu à une Bourse surachetée. C’est ce que nous révèle le RSI, un précieux indicateur d’analyse technique, sigle de Relative Strength Index. Ce dernier permet d’évaluer la dynamique d’un actif et de déterminer s’il entre dans une zone de surachat ou de survente, au moyen d’un calcul de rapport entre la moyenne des hausses et des baisses sur les jours de la période considérée avec un résultat qui varie entre 0 et 100. Concrètement, sur une période de 14 séances, un RSI autour de 70 signifie qu’un actif est suracheté et, donc, qu’il existe un risque élevé de baisse. A l’inverse, un RSI autour de 30 laisse présager le début d’un rebond boursier. Aujourd’hui, il sonne l’alerte, s’affichant à 72, et témoigne, par conséquent, d’une surchauffe pour l’indice. La situation est toutefois un peu moins tendue à Wall Street, avec un RSI à 62 pour le S&P 500.

Point de vue d’Axyne Finance et comment agir ?

Le contexte des marchés financiers actuel nous incite à la prudence et à préconiser la neutralité entre les actions et les obligations. En effet, après leur rebond accentué de ces dernières semaines, les actions ne sont plus spécialement bon marché, surtout si l’on anticipe des révisions en baisse des perspectives bénéficiaires pour l’année prochaine. Un recul des profits engendrerait mécaniquement un repli des cours de Bourse. Après le krach obligataire subi cette année en raison du brutal renchérissement des taux d’intérêt par les banques centrales, les rendements offerts par beaucoup d’obligations sont devenus intéressants pour la première fois depuis une dizaine d’années. Toutefois, il nous semble encore un peu prématuré d’acheter des obligations. Le point haut des taux ne nous semble pas encore atteint.

Toute notre équipe et nous-même restons bien évidemment à vos côtés, pour vous accompagner.

Eric BORIAS / Laurent CORNET